Özel bankalardan ticari krediye fren

Ağustosun son haftası ticari kredi büyümesindeki yavaşlama dikkat çekti. Yavaşlamanın temel kaynağı ise özel bankalarda ticari kredi büyüme hızının yarıya inmesi. Bankacılık sektörü kaynakları verinin işaret ettiği gibi bir yavaşlama olmadığını ancak büyük kurumsal müşterilerde kredi kapatması gerçekleştiyse bu sonucun ortaya çıkmış olabileceğine vurgu yaptı.

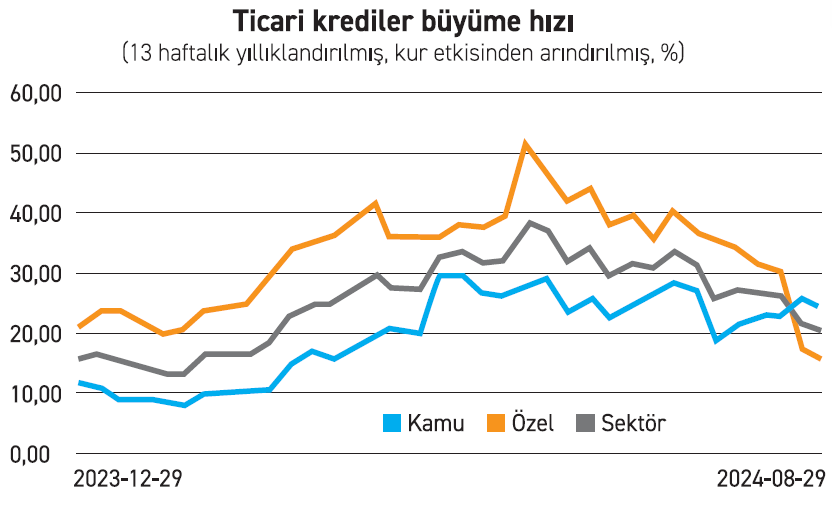

Enflasyonla mücadele için uygulanan sıkı para politikası ticari ve tüketici kredilerinde de yavaşlamayı hedefliyor. Merkez Bankası TL ticari kredilere aylık yüzde 2 büyüme sınırı getirirken ağustosun son haftasında bankacılık sektöründe ticari kredi büyüme hızındaki sert yavaşlama dikkat çekti. Ticari kredilerde 13 haftalık yıllıklandırılmış kur etkisinden arındırılmış büyüme 29 Ağustos haftasında yüzde 20,3’e indi ki sadece iki hafta önce bu oran yüzde 26,5 seviyesindeydi. Ekonomim'in haberine göre ticari kredilerde sektörde bu yavaşlamanın kaynağı ise özel bankalar. Öyle ki özel bankalarda 16 Ağustos haftasında yüzde 30,23 olan ticari kredi büyüme hızı 29 Ağustos haftasında yarısına yani yüzde 15,72’ye geriledi.

Kredi büyümesinde aylık sınır uygulanıyor

Merkez Bankası sıkı para politikası duruşunu destekleyici adımlar kapsamında kredi büyümesine dayalı zorunlu karşılık uygulamaları yapıyor. Dezenflasyon patikası ile kredi büyümesinin uyumlu seyri için de ticari kredilere hem TL hem de yabancı para cinsinden olmak üzene büyüme sınırı uyguluyor. Mart ayı başında TL ticari kredilerde yüzde 2,5 olan aylık büyüme hızı sınırını yüzde 2’ye çekti, 20 Temmuz’da ise yabancı para kredilerde yüzde 2 olan aylık büyüme sınırını da yüzde 1,5’e düşürdü. Yatırım kredileri ise büyüme sınırlarından muaf tutuluyor. Kredi artış hızının yavaşlaması parasal genişlemenin de hız kesmesi anlamına geliyor ve bu durum sadece enflasyonla mücadeleye değil cari denge ve döviz kuru istikrarına da katkı veriyor.

Aslında Merkez Bankası’nın çok da istemediği bir durum değil yani kredi artış hızının yavaşlaması. Ancak reel sektör bu konuda Merkez Bankası ile hemfikir değil. Özellikle son haftalarda reel sektörden yüksek faizler ve krediye erişim sorunu daha sık dile getiriliyor. Bankacılık sektöründe ise net faiz marjının baskılandığı ve özkaynak karlılığının düştüğüne ilişkin sorunlar öne çıkıyor. Yüksek mevduat faizlerinin bulunduğu ortamda hem kredi kısıtları hem de kredi talebinin düşük olması net faiz marjının negatif olmasına neden oluyor.

Ticari kredi faizleri yüzde 60 seviyesinde

Merkez Bankası verilerine göre TL bazlı ticari kredilerin faiz oranı aynı haftada bir önceki haftaya göre 37 baz puan artışla yüzde 59,68’e yükseldi. 16 Ağustos haftasında ise yüzde 60,34 seviyesindeydi. Son iki haftada bu seviyenin altında kaldı ticari kredi faizleri.

Bankacılık sektörü kaynakları bu sert yavaşlamaya temkinli yaklaştı. Veriler her ne kadar hızlı bir ivme kaybına işaret etse de özellikle özel banka kaynakları böyle bir düşüşün olmadığı görüşünde. İki ayrı bankacılık kaynağı şu dönemde bazı özel bankaların daha agresif bir kredi politikası izlediğine işaret ederken bunun yanı sıra refinansman önerileriyle diğer bankalardan müşteri transferi olaylarının bile yaşandığını kaydetti. Bankacılık sektörü kaynağı bu iki haftada yaşanan düşüşün bazı özel bankalarda büyük kurumsal müşterilerin kredi kapatmasından kaynaklanmış olabileceğini de vurguladı.

Daralma öncesi muslukları kısmış olabilirler

Bankacılık sektörü kaynakları iki haftalık veri üzerinden genel bir yorum yapmanın çok doğru olmayacağını belirtse de son üç haftada stagflasyon meselesinin düşük büyüme yüksek enflasyon durumunun çok konuşulduğunu bunun da etkisi olabileceğini belirtti. Aynı kaynak, son iki çeyrekte öncü göstergelerin daralmaya işaret ettiğini, ekonomik aktivitenin soğuduğunu belirterek bu nedenle bankacılık sektörünün kredi musluklarını kısmış olabileceğini vurguladı. Son iki çeyrekte daralma olacaksa coşkulu kredi vermenin yeri olmadığını söyleyen kaynak ekonomideki yavaşlamanın batık kredi oranlarını artırabileceğini ve bankacılık sektörünün de bu durumu istemediğini kaydetti. Bu arada krediye erişim sıkıntısı ve diğer zorluklar hem konkordato oranlarını hem de şirket kapanmalarını arttırdı.